Egen pensjonskonto er kommet!

01. februar ble egen pensjonskonto lansert for 1,5 millioner arbeidstakere i privat sektor. Det har kanskje ikke gått opp for folk flest, men dette er den største og viktigste endringen i pensjonsordningen i privat sektor siden det ble obligatorisk for arbeidsgivere å spare for sine ansatte i 2006. Innføringen av egen pensjonskonto er en unik mulighet for deg til å få kontroll over pensjonspengene dine. Og for å ta gjøre det helt klart: dette er en GOD nyhet for pensjonen din!

En kort innføring i pensjon

Hva er egentlig denne «Egen pensjonskonto» som alle snakker om? For å forklare dette, må vi først forklare litt om pensjonsordningen. Du er kanskje kjent med den såkalte tredelingsmodellen, der pensjonen fra folketrygden (NAV) utgjør mesteparten av pensjonen du vil få. Dette er hoveddelen av pensjonen din (del1). Del 2 er tjenestepensjonen som arbeidsgiver sparer for deg, og del 3 er det du sparer selv.

Pensjon fra folketrygden

Hoveddelen av pensjonen din er det NAV som står for. Staten setter faktisk av 18,1 % av alt du tjener (opp til 7,1G) fra du er 13 år til du er 75 år. Pengene samles i en pensjonsbeholdning som du i utgangspunktet kan ta ut fra du er 62 år. Beholdningen blir fordelt utover antall år det er forventet at ditt alderskull vil leve fra du går av, såkalt levealdersjustering. Det betyr at dess tidligere du går av, dess mindre får du utbetalt per år. Denne ordningen ble innført med pensjonsreformen i 2011, og er ventet å spare staten for milliarder i pensjonsutbetalinger. Hele formålet med reformen var nettopp å motivere folk til å stå flere år i arbeid, samt å kutte utgiftene til pensjoner i fremtiden. Mange mener at pensjonsreformen blir stående som den største politiske arven etter Jens Stoltenberg, og at fremtidige generasjoner kan takke ham for å ha løst utfordringen med store offentlige kostnader til pensjon når eldrebølgen for alvor setter inn.

Tjenestepensjon, det arbeidsgiver sparer for deg

I tillegg til at staten sparer for deg, sparer også arbeidsgiver for deg (del2). Dette har vært vanlig i offentlig sektor ganske lenge og er grunnen til at den offentlige pensjonen ble omtalt som selve «gullpensjonen». Fra 2006 ble det obligatorisk for privat sektor å gjøre det samme.

I dag er 9 av 10 pensjonsordninger i privat sektor såkalt innskuddspensjon. Det innebærer at arbeidsgiver setter mellom 2% og 7% av lønnen din opp til 7,1G hver måned, som samles i en pensjonsbeholdning. Mange setter også ytterligere innskudd på 18,1 % av lønn mellom 7,1 og 12 G for å kompensere at folketrygden ikke sparer pensjon av løn over 7,1G.

Denne pensjonsbeholdningen ligger hos en pensjonsleverandør som forvalter pengene dine. Arbeidsgiver betaler for denne forvaltningen. Når du blir pensjonist, skal pengene som er spart opp for deg utbetales deg som en del av pensjonsinntekten din. Det har altså stor betydning hvor mye arbeidsgiver har spart, og hvordan pengene er forvaltet i tiden frem til du går av med pensjon. Dess mer penger i beholdningen, dess mer penger har du å rutte med som pensjonist. Snittet av arbeidsgiverne sparer omslag 4% av lønnen for sine arbeidstakere.

Frem til nå har du hatt liten mulighet til å påvirke hvordan arbeidsgiver skal spare for deg, i form av at du har vært prisgitt det tilbudet pensjonsleverandøren arbeidsgiver har valgt. Det har ikke vært mulig å forhandle om en egen pensjonsordning som gjelder kun deg. Riktignok har det blitt mer og mer vanlig å få velge både investeringsprofil, og hos noen også hvilke fond pengene skal settes i, men du har ikke kunnet velge hvilken leverandør du ønsker å bruke.

Når du har sluttet hos en arbeidsgiver med innskuddspensjon, blir den oppsparte pensjonen omgjort til noe som kalles pensjonskapitalbevis (PKB). Har du jobbet flere steder kan du altså ha flere PKB hos ulike leverandører. Det er du som betaler for forvaltningen av disse.

Egen pensjonskonto, nå blir du sjef!

Er du som folk flest bryr du deg ikke så veldig mye om pensjonsordningen din. Kanskje vet du ikke en gang hva slags ordning du har? Et av hovedformålene med å innføre egen pensjonskonto er faktisk å øke folks bevissthet og kunnskap om egen pensjonsordning, i tillegg til å spare kostnader. Det er nemlig flere grep du kan gjøre for å bedre pensjonen din, men det fordrer at du gjør dem tidlig nok.

Hvem gjelder ordningen for?

Egen pensjonskonto gjelder for deg som har en aktiv innskuddspensjon hos en arbeidsgiver. Det betyr at det ikke gjelder for deg som er offentlig ansatt, eller deg som nå står uten jobb eller er student. Dette selv om du kanskje har jobbet i det private tidligere og har flere PKB. Det er altså avgjørende at du er i et arbeidsforhold som sparer i innskuddspensjon for deg. Heldigvis er kravet om at du må ha jobbet i bedriften i minst 12 måneder for å ha krav på innskuddspensjonen fjernet fra 01.01.21. Og i helgen så jeg at det er flertall på Stortinget for å også fjerne kravet om at du må jobbe i minst 20% stilling og tjene minst 1G i året (ca 100 000 kr i 2021), men dette er ikke klart enda.

Du har 3 valg

Egen pensjonskonto gir deg i realiteten 3 valg:

- Samle all pensjonen (PKB + aktiv innskuddspensjon) hos pensjonsleverandøren arbeidsgiver har valgt for deg. Altså der du har innskuddspensjonen din i dag.

- Samle all pensjonen (PKB + aktiv innskuddspensjon) hos en leverandør du selv velger.

- Reservere deg mot at dine PKB samles hos pensjonsleverandøren arbeidsgiver har valgt for deg.

En oppsiktsvekkende ting med innføringen av egen pensjonskonto er at hvis du velger å ikke gjøre noen ting, vil faktisk myndighetene ta valget for deg. Så opptatt er de av at du skal spare penger, at de automatisk velger nummer 1 for deg, om du ikke aktivt reserverer deg mot det eller selv velger en annen leverandør. Dette er ganske unikt, og et helt uvanlig grep fra det offentlige. Men det er ikke uten grunn. Høye kostnader spiser nemlig en uforholdsmessig del av pensjonsopptjeningen som ligger i PKB, og bidrar til å redusere den fremtidige pensjonen din. For de fleste er derfor dette en god løsning.

Hvorfor er egen pensjonskonto så viktig for din pensjon?

Innføringen av egen pensjonskonto er viktig fordi det åpner for konkurranse på et marked som ikke har fungert spesielt godt de siste årene. Få og store markedsaktører har hatt nærmest monopol på pensjonsmarkedet, og har kunnet ta godt betalt for å forvalte pengene dine. Hvor god innskuddspensjon du har hatt, har i stor grad vært avhengig av hvor god arbeidsgiveren din har vært til å forhandle. Og selv om det har vært mulig flytte/samle PKB en god stund, er det i praksis nesten ingen som har gjort det. Det har gjort at pensjonsleverandørene ikke har sett behovet for å sette ned prisene. Tvert i mot. Prisen du har måttet betale for forvaltning av PKB har vært langt høyere enn prisen arbeidsgiver betaler for innskuddspensjon. Dette blir det nå en endring på. Når PKB samles med innskuddspensjonen din, er pensjonsleverandøren forpliktet til å gi deg samme gode pris som arbeidsgiver har forhandlet fram for seg. Bare dette grepet vil gjøre at nordmenn vil spare millioner i forvaltningsgebyr. Det er ikke uten grunn at de store pensjonsleverandørene nå skjelver i buksene.

Fristen for å reservere seg er 30. april

Hvis du ikke ønsker at tidligere PKB skal samles og flyttes til din nåværende innskuddspensjon er fristen for å reservere seg mot dette 30. april 2021. Du kan reservere deg ved å logge inn på norskpensjon.no.

Hvem bør reservere seg?

Hvis du har kort tid igjen til du skal gå av med pensjon og har flere små PKB kan det være at du ikke ønsker å slå de sammen. Er PKB verdien på under 0,2 G (omlag 20 000 kr) trer nemlig en spesialregel inn som gjør at du kan få pengene utbetalt som et engangsbeløp, istedenfor at de må følge de vanlige reglene om å utbetales over 10 år, og minst til du er 77 år. Om det er en fordel eller ikke er opp til deg å avgjøre og vil avhenge av din øvrige økonomiske situasjon.

Hvem betaler for forvaltningen i egen pensjonskonto?

La oss se på de 3 ulike valgalternativene, og hvem som betaler for hva:

- Samle all pensjon hos nåværende pensjonsleverandør. Arbeidsgiver betaler for forvaltningen av innskuddspensjonen, du betaler selv forvaltningen til PKB. Du vil likevel trolig tjene på dette, fordi arbeidsgiver kan forhandle fram bedre priser enn du klarer alene.

- Samle all pensjon hos selvvalgt leverandør. Arbeidsgiver betaler en kompensasjon tilsvarende det de ville betalt for forvaltningen hos opprinnelig pensjonsleverandør. Hvis forvaltningen du har valgt er dyrere, betaler du mellomlegget selv, hvis forvaltningen du har valgt er billigere, beholder du mellomlegget selv i form av økt innbetaling til pensjonsordningen. Du betaler selv for forvaltningen av PKB.

- Reservere deg mot å samle PKB med innskuddspensjon. Arbeidsgiver betaler forvaltningen av innskuddspensjonen, du betaler for forvaltningen av PKB.

Så, hva bør du gjøre nå?

Det første du må gjøre er å finne ut hva arbeidsgiver betaler for forvaltningen i dag, altså hvor høy den såkalte standardkompensasjonen vil være. Dette er ikke nødvendigvis så lett å finne ut av, og det beste er å ta direkte kontakt med pensjonsleverandøren som arbeidsgiver har valgt hvis det ikke kommer klart frem av nettsidene når du logger inn. Du finner pensjonsleverandøren din ved å logge inn på norskpensjon.no eller ved å spørre arbeidsgiveren din.

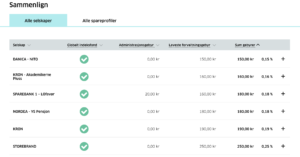

Finansportalen har laget en oversikt over prisene på de ulike pensjonsleverandørene, men den tar utgangspunkt i at du velger indeksfond. Derfor er det ikke sikkert at prisen som er oppgitt for din nåværende leverandør er det arbeidsgiver faktisk betaler.

Sammenlikne priser med andre leverandører

Først når du vet hvor mye du/arbeidsgiver betaler hos nåværende leverandør kan du sammenlikne med andre leverandører. Pass på at du sammenlikner pris for samme type produkt. For eksempel vil det være billigere å velge indeksforvaltning enn aktiv forvaltning. Ikke alle leverandører lar deg velge indeksforvaltning. På Finansportalen.no kan du finne ut hvilken leverandør som er billigst for deg.

Pris er en av de faktorene som har størst betydning for avkastningen av pensjonsbeholdningen over tid. Derfor bør du legge betydelig vekt på pris når du skal velge leverandør. Av oversikten hos finansportalen ser vi at Kron (reklamelink, få 200 kroner ved å bruke vår vervelink) har hele 2 av de 5 øverste plassene for indeksforvaltning, avhengig av medlemskap i fagforening. Det er ikke overraskende at en ny aktør på markedet blir prisledende. De har fordelen av at de er små og ikke har store tunge organisasjon som driver kostnadene opp. De er også avhengig av å være spesielt konkurransedyktige på pris for å klare å ta markedsandeler fra de store tradisjonelle selskapene. Vi ser også at de store fagforeningene har klart å forhandle frem de beste prisene.

Pass på å få med hele prisen. Noen leverandører tar et fast administrasjonsgebyr i tillegg til den løpende forvaltningsavgiften. Dette er særlig viktig å unngå hvis beholdningen din er lav, fordi det da spiser forholdsvis mye av pengene dine.

Hva bør du legge vekt på når du skal velge leverandør?

Som jeg allerede har nevnt bør pris veie tungt når du skal velge leverandør. Forskjellen på 1% i forvaltningshonorar kan utgjøre enorme forskjeller over tid. Bruk gjerne vår kalkultator for å leke deg litt med hvordan avkastningen vil variere med ulike forvaltningshonorar. (Den er foreløpig på dansk, men det tenker jeg går fint. ÅOP = Årlig omkostninger i prosent)

Men pris bør ikke være avgjørende alene. De ulike leverandørene har ulike investeringsmuligheter. Du bør velge en leverandør som tilbyr de investeringsmulighetene du ønsker. Enten det er indeksfond, bærekraft-fond, teknologi eller for eksempel likestilling.

Det siste du bør se etter er brukervennlighet og grensesnitt. Det bør være enkelt for deg å forstå hva du investerer i, og ikke minst hvordan det vil påvirke pensjonsbeholdningen din. Det skal være lett å velge investeringsprodukter, forstå prisstrukturen og risikonivå, samt følge utviklingen på pengene dine.

Det viktigste valget

Det aller viktigste valget du tar for pensjonspengene dine er å se på sammensetningen mellom aksjer og rentepapirer, altså risikonivået på investeringene dine. Aksjer gir høyere risiko, men også høyere forventet avkastning. Renter gir lavere risiko, men også lavere forventet avkastning. Dess yngre du er, dess høyere risiko kan du tillate deg og bør du ta. Standardinnstillingene til leverandørene er ofte konservativt satt, og de aller fleste bør ha høy aksjeandel frem til det er ca 10 år til du planlegger å gå av med pensjon, og trappe gradvis ned, for eksempel med 10 % i året. – Det er ikke nødvendig å gå helt ned til 0% aksjer, de fleste kan tåle å ha f. eks ca 20% i aksjer også inn i pensjonsårene.

Hvilket risikonivå akkurat du bør ligge på må sees i sammenheng med øvrige formuesforhold i økonomien din.

Husk at en stor del av pensjonssparingen din ligger hos folketrygden og har en garantert avkastning lik lønnsøkningen i samfunnet. Det er viktig å se på hele økonomien sin og for å finne hvor stor risiko du kan ta samlet sett.

Ta valget, ellers blir det tatt for deg!

Nå gjenstår det bare for deg å gjøre valget. Å investere 10 minutter i dag på å forstå pensjonsløsningen din, og ta et aktivt valg kan utgjøre enorm forskjell på pensjonen din. Husk at hvis du ikke gjør noen ting, blir valget tatt for deg! Det er slett ikke sikkert at den leverandøren arbeidsgiver har valgt for deg er den som har det beste tilbudet.

Godt valg!